Prévoyance TNS

Le Cabinet Maubourg Patrimoine protège les indépendants et les professions libérales

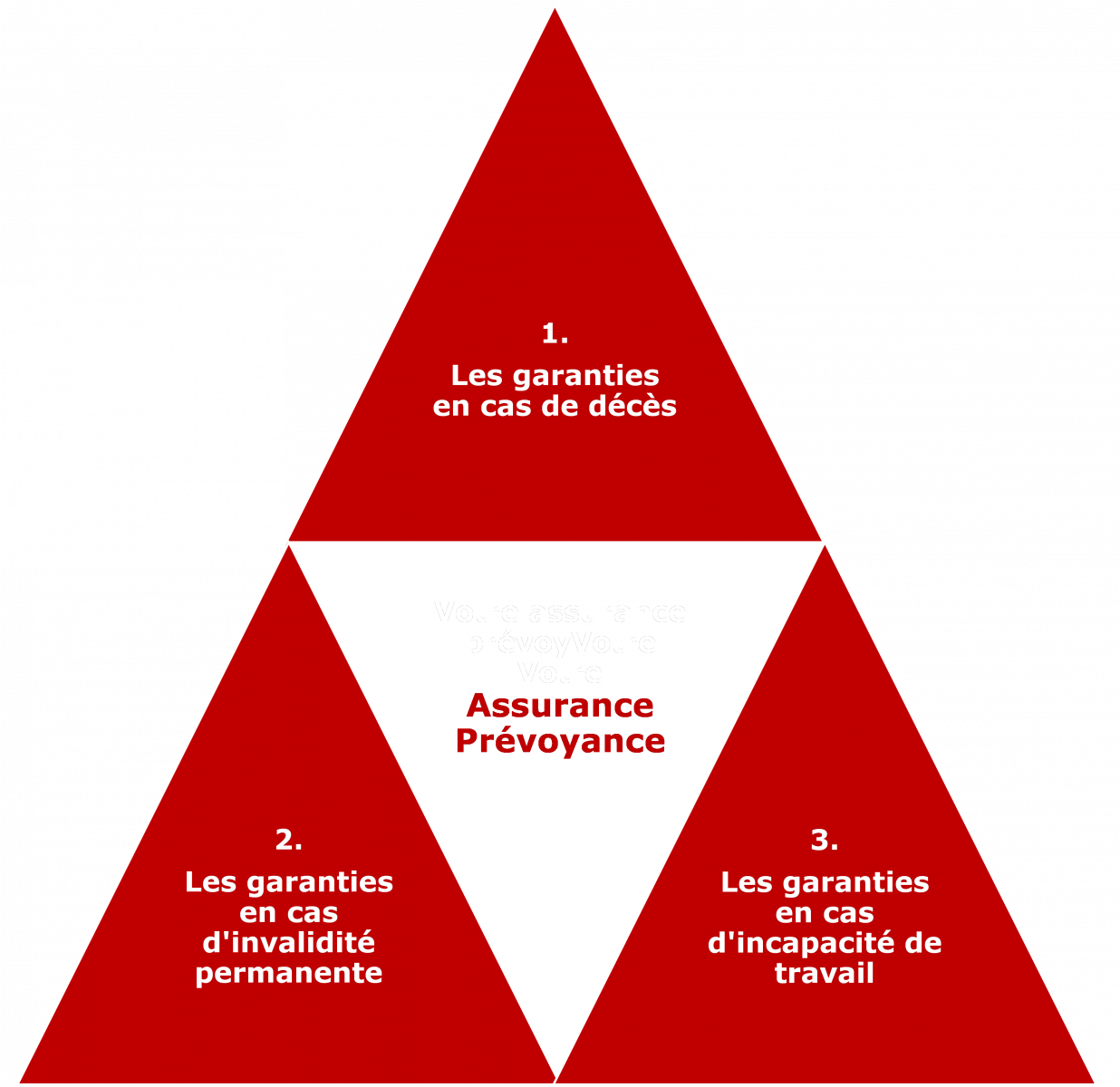

Architecture d’un contrat de prévoyance individuelle

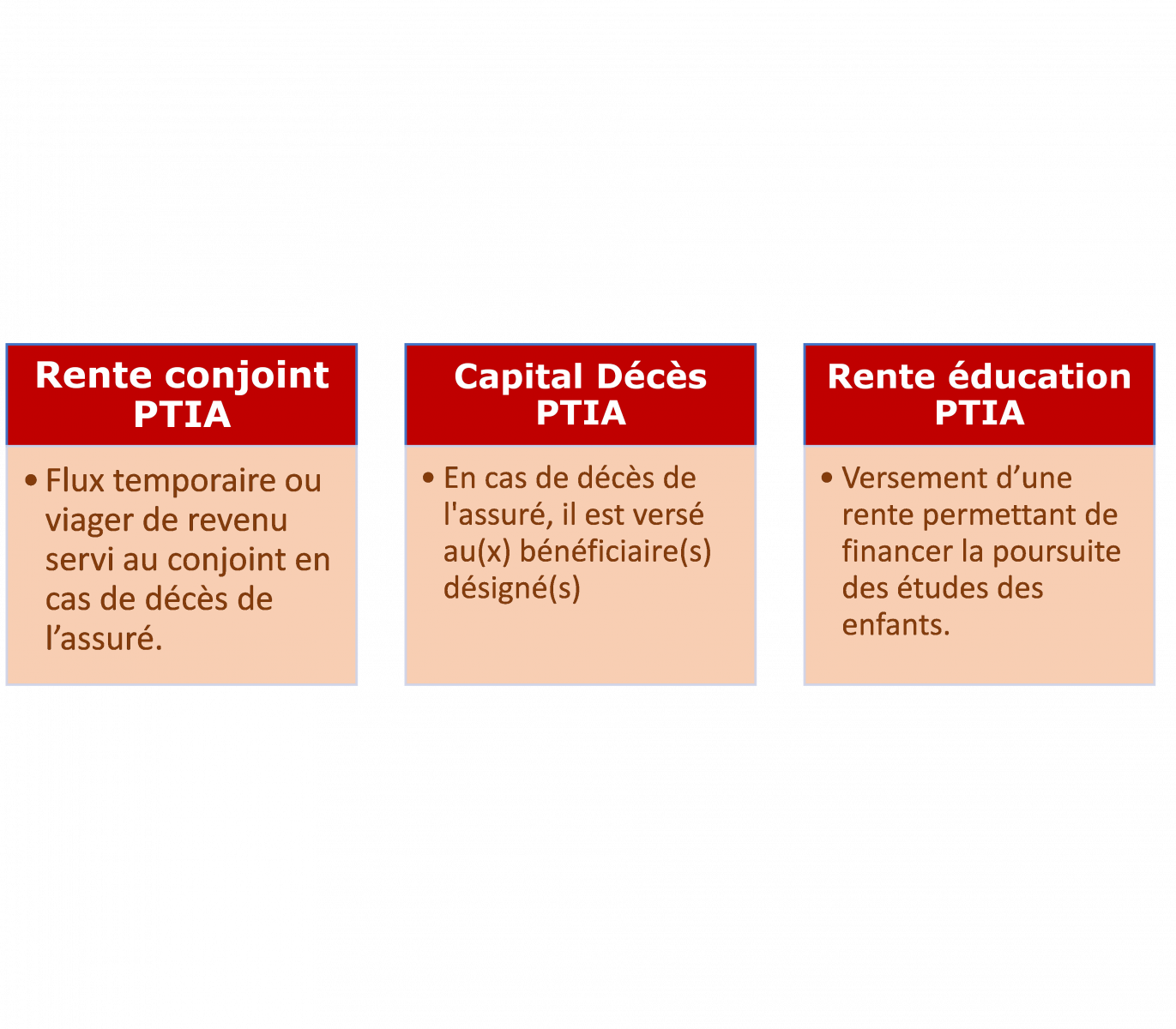

Le risque de décès :

Ä Garanties en capital et sous forme de rentes

Objectif :Assurer à ses proches (conjoint, enfants…) des conditions de vie acceptables en cas de décès de l’assuré.

Notre Cabinet vous conseille pour élaborer une stratégie destinée à optimiser la jouissance de ce futur patrimoine.

L’invalidité permanente partielle ou totale (IPP et IPT) :

Ä La moins normée des garanties

Objectif :Couvrir la perte définitive de revenus à la suite d’une maladie ou d’un accident

Tous les contrats de prévoyance ne se valent pas :

- La définition de l’invalidité ressort des stipulations contractuelles. Cela peut donner des évaluations très différentes.

- Les garanties souscrites dans certains contrats peuvent se révéler décevantes pour les professionnels libéraux pour qui le moindre problème physiologique ou psychique peut avoir des conséquences professionnelles fortes.

Une fois qu’elle est constatée, l’invalidité permanente ou partielle donne lieu au paiement d’une rente jusqu’à l’âge de la retraite.

Les enjeux financiers sont lourds, pouvant se chiffrer dans certains cas à plusieurs millions d’euros.

Il est donc important d’être bien assuré.

Le taux global d’invalidité résulte de l’application d’un tableau croisé, associant l’invalidité fonctionnelle (liée à la vie privée) et l’invalidité professionnelle.

Ainsi, un chirurgien perdant l’usage de son pouce aura un taux d’invalidité professionnel élevé (par exemple 90 %) et un taux d’invalidité fonctionnel faible (de l’ordre de 10 %). Son taux d’invalidité global s’élèvera à environ 43 %.

Certains assureurs retiennent ce taux global pour calculer le montant de l’indemnité, d’autres choisissent le plus élevé des deux.

Une fois défini le taux d’invalidité, si l’invalidité est partielle, l’assureur détermine le taux d’indemnisation.

Ce dernier est parfois supérieur au taux d’invalidité. Dans les contrats que nous commercialisons, la formule retenue pour le taux d’indemnisation est de T/66. Cela signifie que, pour un taux d’invalidité de 33 %, le souscripteur touche 50 % de l’indemnité souscrite.

D’autres assureurs proposent un calcul égal à T/100. Dans ce cas, le souscripteur ne toucherait plus que 33 % de l’indemnité.

Quelles sont les questions à se poser en matière d’invalidité avant de souscrire ?

- A partir de quel seuil la rente partielle sera versée (33% ou moins) ?

- Le versement de la rente est-il conditionné à l’incapacité à exercer une autre profession ou reclassement professionnelle ?

- Comment sont prises en compte les affections du psychisme et les affections disco-vertébrales ?

L’Incapacité Temporaire de Travail (ITT) :

Ä La garantie offrant le plus d’options

Objectif :Couvrir la perte temporaire de revenus

Quels sont les critères à prendre en compte ?

- Les franchises : maladie, accident, hospitalisation.

Plus la franchise « maladie » est courte, plus votre cotisation est forte. Il faut donc évaluer l’intérêt d’une telle franchise et son montant.

- Modes d’indemnisation :

Il peut être forfaitaire (montant perçu en cas de sinistre est fixé à l’adhésion) ou indemnitaire (montant perçu en cas de sinistre est proportionnel à la baisse des revenus moins les sommes versées par le régime général)

Le mode forfaitaire est conseillé à toutes les professions dont les revenus fluctuent.

- Etendue de l’incapacité : sa profession ou toutes les professions ?

Qu’est-il prévu au contrat ? « Impossibilité d’exercer votre profession » ou « impossibilité d’exercer toutes les professions ».

- La couverture des charges fixes

- La sélection médicale.

Comment choisir son contrat de prévoyance individuelle ?

- Ne souscrire que des contrats « prévoyance » avec une évaluation prenant le meilleur taux professionnel ou/et croisé.

- Vérifier que ce contrat bénéficie d’une évaluation sans barème pré-établi, restrictif et inadapté permettant à la compagnie de limiter sa responsabilité.

- Vérifier que le taux d’indemnisation est calculé en T/66.

- S’assurer que la rente d’invalidité ne peut être réduite du fait de l’âge et ou de la capacité restante.

- S’assurer que le seuil d’intervention du contrat en invalidité partielle est au moins égal à 16%

- S’assurer que l’indemnisation peut être forfaitaire et pas uniquement indemnitaire.

- S’assurer que le contrat couvre jusqu’à 67 ans et pas 65 ans et qu’il pourra être prorogé jusqu’à 70 ans en cas de poursuite d’activité

- S’assurer que le contrat couvrira le décès jusqu’à un âge avancé (maxi sur le marché : 80 ans) et qu’il ne sera pas résilié au moment de la retraite.

Tous les contrats ne se valent pas ! Comparez !

- Le décès

- Quels sont les avantages en inclusion (double effet, ...) ?

- Quelles sont les dates de cessation des garanties ?

- Souplesse pour augmenter et diminuer le montant de la garantie

- Déconnexion des revenus professionnels

- L’invalidité

- Invalidité professionnelle ou/et croisé ?

- Définition de l’invalidité professionnelle (reclassement…) ?

- Taux de prise en charge ?

- Mode d’évaluation : expertise / barème ?

- Mode d’indemnisation : T/66, proportionnel, … ?

- Fin de prestation

- Limitation de la prestation (exclusions) ?

- Souplesse pour augmenter et diminuer le montant de la garantie.

- L’incapacité

- Les exclusions « dos » et « psy » ?

- Rechute / franchise

- Reprise du travail à temps partiel

- Prise en charge de l’arrêt de travail pendant la grossesse (hors congés légal)

- Souplesse pour moduler la prestation en fonction de la durée d’indemnisation

- Prolongation des indemnités journalières au-delà de 67 ans : à quelles conditions (prestation, franchise, examens médicaux) ?

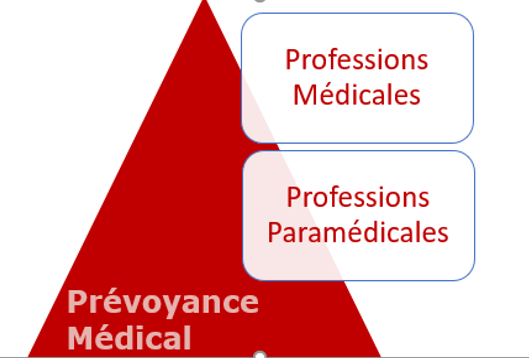

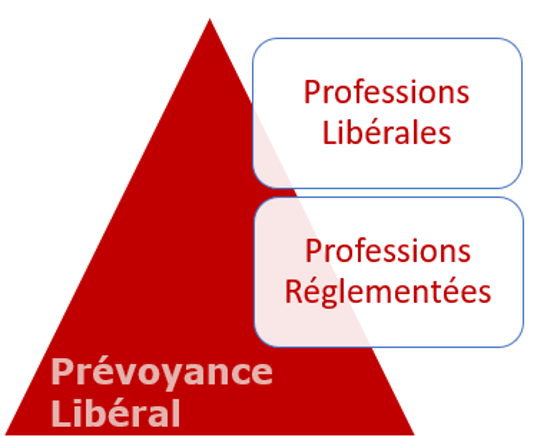

Nos solutions

Focus : contrat Prévoyance Pro :

- Age limite de souscription = 64 ans

- Les garanties cessent lors du départ à la retraite et au plus tard à 67 ans.

- Les garanties sont exprimées en pourcentage du revenu assuré (avec un plafond de 160 000 €).

- Les dividendes seuls sont acceptés

- Offre packagée (capital décès, invalidité et incapacité) et souple (pas de contrôle en dessous de 40.000 euros, au-delà couverture élargie jusqu’à 130%)

- Des garanties de base (300% du revenu + 100% par enfant à charge (maximum : 300%), 200% du revenu ou 400% du revenu ET optionnelles (doublement décès, rente éducation, frais professionnels, remboursement cotisations, option sérénité dos et psy) sans condition d’hospitalisation.

Vous voulez en savoir plus ?

Prenez contact avec notre Directrice Entreprises :