ETF (trackers)

Maubourg Patrimoine vous offre les marchés financiers dans votre contrat d'assurance-vie

La révolution financière des « ETF » est-elle applicable à l’assurance-vie ?

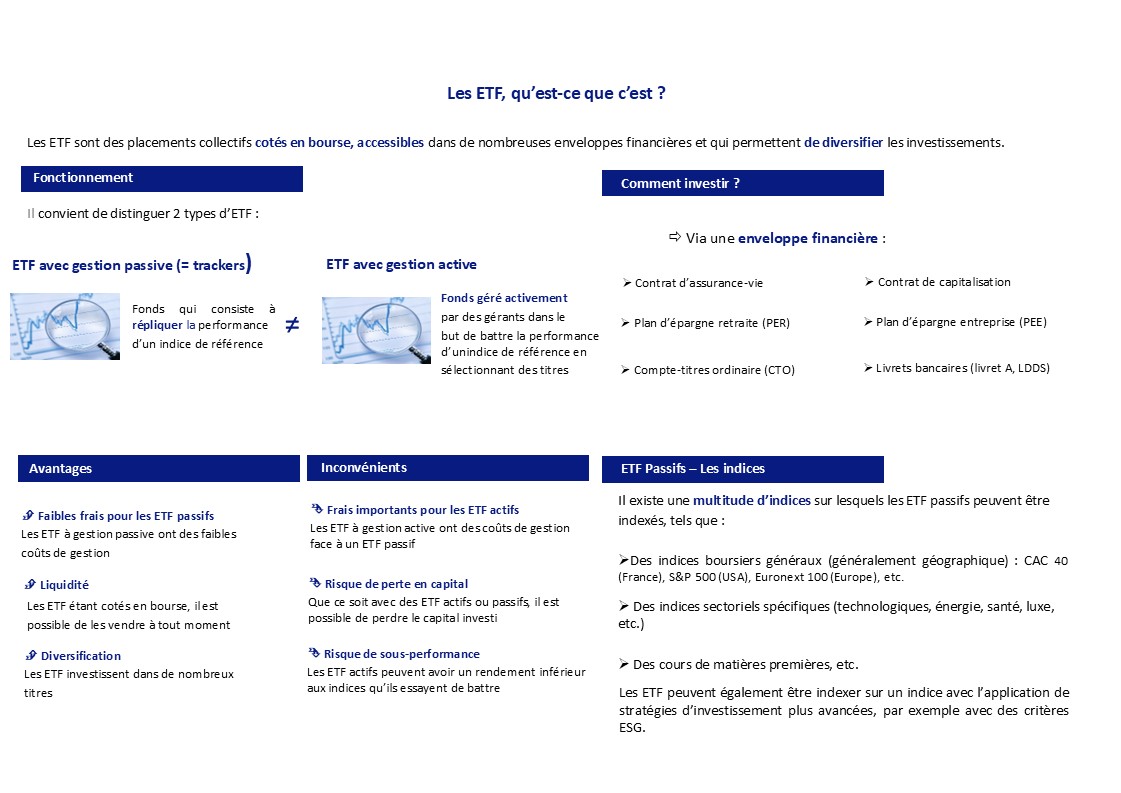

Qu’est-ce qu’un ETF (tracker) ?

Les trackers, également appelés ETF (Exchange Traded Funds) sont nés aux États-Unis au début des années 1990. Ils ont été lancés pour la première fois en France en janvier 2001. Ils connaissent depuis un engouement croissant auprès des investisseurs. Les trackers répliquent leur valeur support, c'est-à-dire un indice (CAC 40, Eurostoxx 50, …), un panier d'actions, des obligations ou encore des matières premières. Ce sont donc des outils de gestion « passive », qui se contentent de suivre les marchés.

Comme toute valeur mobilière, ils sont liquides. Ils sont cotés en continu, ils se négocient en continu. Des reportings sont publiés tous les mois sur les indicateurs de performance, les indicateurs de risque, la composition du portefeuille.

Comment les ETF sont-ils gérés ?

L'équipe de gestion :

![]()

- Collecte les ordres de souscription/rachat.

- Achète et vend les composants de l’indice.

- Gère les opérations de swap et les opérations de prêts-emprunts.

- Contrôle les ratios règlementaires.

- Assure un suivi des risques.

- Valide la Net Asset Value.

Quels sont les différents types d'ETF ?

Contrairement aux idées reçues, un ETF n’est pas un produit simple.

Il existe deux types d'ETF :

- Ceux qui répliquent physiquement l’indice,

- Et ceux qui le répliquent synthétiquement.

Dans le cas d’une réplication physique, l’actif du tracker est composé d’un panier de valeurs composant l’indice à répliquer. Le gérant s’assure de suivre l’évolution du panier de valeurs afin de répliquer au mieux l’indice. La performance du tracker est générée par la différence entre l’évolution des composants de l’indice de référence et les frais de gestion.

Dans le cas d’une réplication synthétique, l’actif du tracker est composé d’un panier de valeurs ne composant pas l’indice à répliquer. Le gérant échange la performance du panier contre la performance de l’indice à répliquer avec une contrepartie bancaire. La performance du tracker est générée par la différence entre l’évolution de l’indice de référence et les frais de gestion.

Quels sont les avantages d’un ETF ?

Le tracker est le produit « low cost » de la finance. Il est aussi celui qui présente le meilleur couple rendement / risque.

Un OPCVM classique facture des frais de gestion compris entre 1 et 2 % de l’actif géré auquel il faut bien souvent ajouter une commission de « sur-performance » qui est elle-même comprise entre 15 et 25 % de la plus-value.

Un ETFr facture des frais de gestion compris entre 0,04 et 0,4 % de l’actif géré.

Un ETF capte ainsi la quasi intégralité de la performance d’un indice financier. Certes, le gérant « actif » d’un OPCVM classique peut faire mieux mais il part avec un handicap d’au moins 2 % chaque année représentatif des frais de gestion.

L’analyse sur une longue période montre qu’il est difficile pour un gérant « actif » de battre durablement l’indice et, surtout, qu’il est encore plus difficile pour l’épargnant d’identifier ex ante les gérants « actifs » qui feront effectivement mieux que l’indice.

Quels sont les marchés sur lesquels l’épargnant peut investir au moyen d’un tracker ?

Les trackers permettent d’accéder à un large choix de marchés : actions des pays développés, actions des pays émergents, obligations, matières premières, « Smart Beta » (Minimum Variance, Quality Income, Multifactor), « Stratégie » (Effet de Levier – vous pouvez doubler votre performance, Exposition Inversée – vous gagnez quand l’indice baisse).

Il est ainsi possible avec un tracker de jouer toutes les idées de marché.

Comment reconnaître les meilleurs ETF ?

L’efficience d’un tracker se mesure à travers trois indicateurs :

- Le « tracking difference » : mesure l’écart de performance entre le tracker et l’indice.

- Le « tracking error » : mesure l’écart de volatilité des performances.

- La liquidité : mesure l’écart entre la partie acheteuse (« ask ») et vendeuse (« bid »).

Notre sélection de Trackers & ETF 2025

Encours solides (plus de 100 M€)

Réplication physique (pas de produits complexes)

Indices reconnus et lisibles

Frais maîtrisés (< 0,4 %)

Alignement avec vos objectifs : croissance, revenu, impact.

Exemples : ETF MSCI World (exposition globale), ETF S&P 500 (marché US), ETF ESG ou ISR (investissement responsable), ETF dividende (rendement régulier)

- Le « tracking difference » : mesure l’écart de performance entre le tracker et l’indice.

- Le « tracking error » : mesure l’écart de volatilité des performances.

- La liquidité : mesure l’écart entre la partie acheteuse (« ask ») et vendeuse (« bid »).

Associez ETF et SCPI pour un patrimoine équilibré

Combiner trackers et SCPI permet de construire un portefeuille robuste, réparti entre marchés financiers et immobilier tangible.

L’un est liquide et dynamique, l’autre stable et régulier. Ensemble, ils répondent à une stratégie long terme.

Est-il possible d’investir dans des trackers avec un contrat d’assurance-vie ?

ETF + Assurance-Vie + Low Cost = "Selection Trackers" by Maubourg Patrimoine

Des unités de compte regroupant une gamme diversifiée et performante d'ETF

Une gamme qui couvre toutes les classes d'actifs (actions, obligations), toutes les zones géographiques et toutes les stratégies de gestion avec des sociétés d'asset management leaders :

Est-il possible d’investir dans des trackers avec un contrat d’assurance-vie ?

Deux types de solutions existent aujourd’hui. Aucune des deux n’est réellement satisfaisante.

- Amundi (gamme Lyxor)

- BlackRock (iShares)

Un fonds en euros sécurisant.

Le conseil d’un professionnel de la gestion de patrimoine.

Lors de la souscription de votre contrat, vous définissez avec notre Cabinet les objectifs de votre placement et votre appétence au risque. Il vous est alors proposé une allocation type en fonction de trois profils : « sérénité », « dynamique Europe », « dynamique monde ». Cette allocation est actualisée tous les trois mois.

Actualités Selection Trackers by Maubourg Patrimoine :

Cliquez sur la date pour accéder au document

Risque de perte en capital. N'investissez pas si vous n'êtes pas prêt à perdre tout l'argent investi.

Investissements à haut risque. Vous ne devez pas vous attendre à être protégé en cas de difficulté.

- 02/05/2025 : INVESTIR DANS LA DÉFENSE EUROPÉENNE avec iShares Europe Defence UCITS ETF (DFEU)La défense européenne est devenue un domaine d'intérêt majeur pour les investisseurs cette année, en raison de l'évolution des changements géopolitiques, des priorités politiques et de la volatilité des marchés. Les investisseurs se tournent vers l'Europe pour aligner leurs portefeuilles sur l'initiative régionale visant à renforcer ses capacités de défense et à combler les sous-pondérations dans ce secteur.DFEU offre une exposition stratégique aux entreprises européennes de défense grâce à une approche de sélection basée sur les revenus, suivant l'indice STOXX Europe Targeted Defence. Il privilégie la granularité pour une exposition précise à la défense, tout en excluant les armes controversées et les contrevenants aux principes du Pacte mondial des Nations unies (UNGC).

- 26/10/2021 : Au coeur des trackers : comment est construit un tracker sur le MSCI World ?

- 23/06/2021 : Gestion active vs Gestion passive ? Consultez l'analyse de Lyxor

- 03/03/2021 :Constituez un PEA à partir de trackers et bénéficiez de la performance, des économies de coût et des conseils de Maubourg Patrimoine !

Ce portefeuille est ensuite divisé en tranches, allant de la plus sécurisée (AAA) à la plus risquée (BB ou equity).

Les investisseurs dans la tranche AAA sont prioritaires pour recevoir les paiements d’intérêts et de capital, ce qui réduit fortement leur risque.

Pourquoi les CLO intéressent les investisseurs ?

Rendement supérieur aux obligations traditionnelles de même notation.

Protection contre la hausse des taux : les CLO sont souvent à taux variable.

Diversification : faible corrélation avec les obligations souveraines ou les actions.

Questions fréquentes sur les ETF

Un ETF est-il risqué ?

Comme tout produit boursier, il varie avec le marché. Mais sa diversification réduit les risques liés à une seule entreprise.

Quels sont les frais d’un tracker ?

Ils sont très bas : souvent entre 0,07 % et 0,30 %. Bien moins que les fonds traditionnels.

Quelle fiscalité s’applique ?

Hors assurance-vie, les gains sont soumis à la flat tax (30 %). En assurance-vie, ils bénéficient d’un cadre fiscal adouci au bout de 8 ans.

Besoin d’un portefeuille ETF personnalisé ?

Prenez contact avec nos conseillers :