Private Equity : investir dans le non-coté avec Maubourg Patrimoine

Investissez dans le Capital Investissement pour mettre l’économie réelle au cœur de votre patrimoine

Comprendre le Private Equity

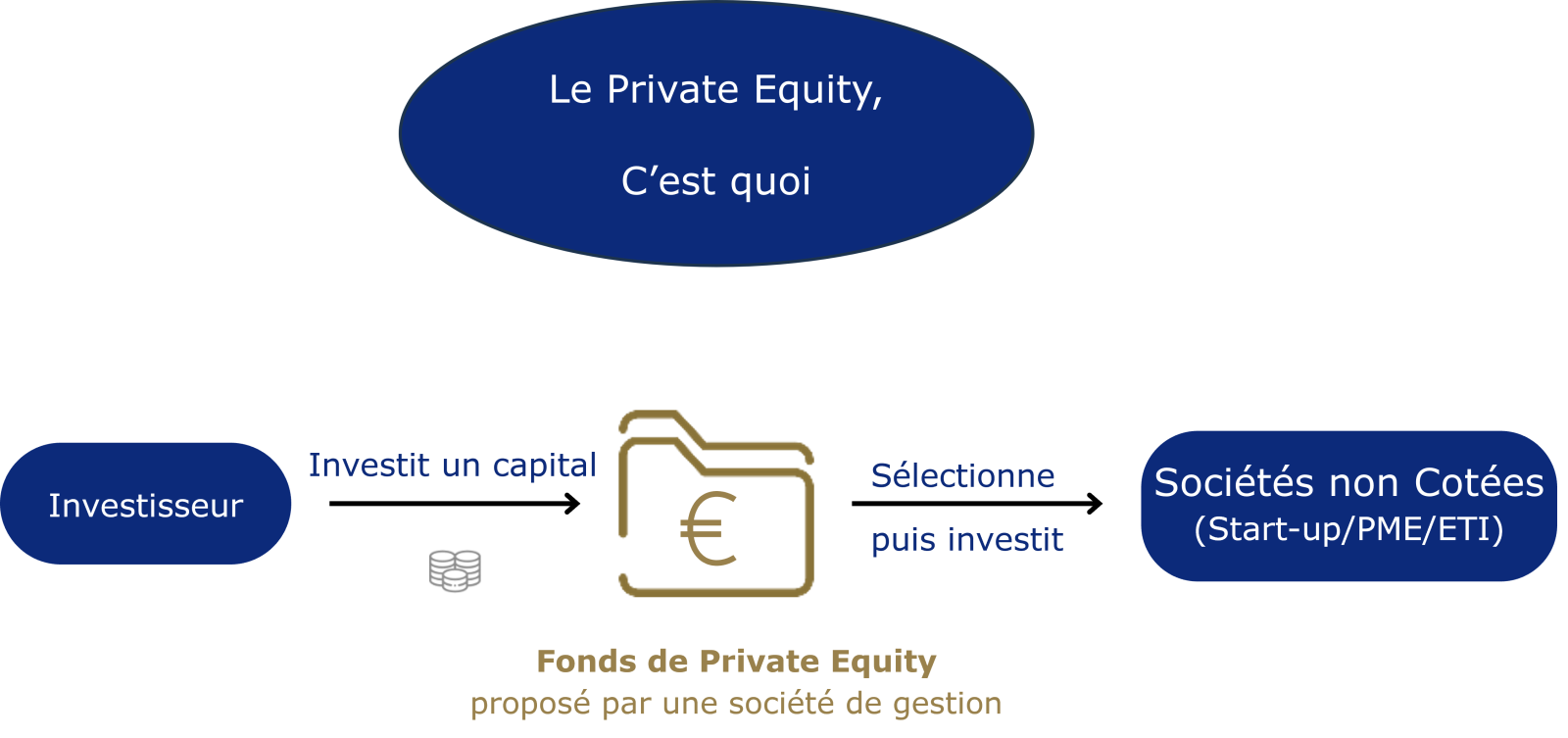

Comment le Private Equity (Capital Investissement) fonctionne-t-il ?

Une société de gestion lève des fonds auprès d’investisseurs. Ces fonds sont apportés à une société d’investissement, structurée par exemple sous forme de Fonds de Capital Risque (FCPR), de Fonds Professionnels de Capital Investissement (FPCI) ou de Fonds Professionnel Spécialisé (FPS), qui prend des participations dans des sociétés.

Le calendrier d'une opération de Private Equity

Acquisition : La phase d’acquisition dure environ deux ans. La société de gestion recherche puis analyse des sociétés faisant partie de l’objectif d’investissement du fonds.

Gestion : Les sociétés sont conservées en portefeuille entre cinq et huit ans. Durant cette période, la société de gestion s’efforce de valoriser son portefeuille en accroissant l’activité des différentes participations, en diminuant les charges ou en procédant à des opérations d’acquisition. Elle ne participe pas directement à la gestion des sociétés mais s’appuie sur le management (qu’elle peut changer s’il ne lui convient pas).

Cession : Le pacte d’actionnaires signé lors de l’entrée au capital doit permettre à la société de gestion d’avoir la main sur le processus de cession.

Liquidation : Le cash encaissé lors des cessions est reversé par le fonds à ses actionnaires « au fil de l’eau » conformément aux règles de répartition convenues.

La gouvernance dans une opération de Private Equity

Les intérêts sont alignés : chaque partie (société de gestion, management et investisseurs) investit selon ses possibilités dans le fonds, chaque partie est « récompensée » en fonction de sa contribution à la création de valeur.

La « récompense » de la société de gestion prend la forme de « carried interest » consistant à obtenir 20 % environ de la plus-value de liquidation du fonds dès lors que les investisseurs ont bénéficié d’un rendement minimum plancher (appelé dans le jargon financier « hurdle »). Les dirigeants bénéficient pour leur part de « management package » dont le montant varie en fonction du taux de rendement des investisseurs financiers.

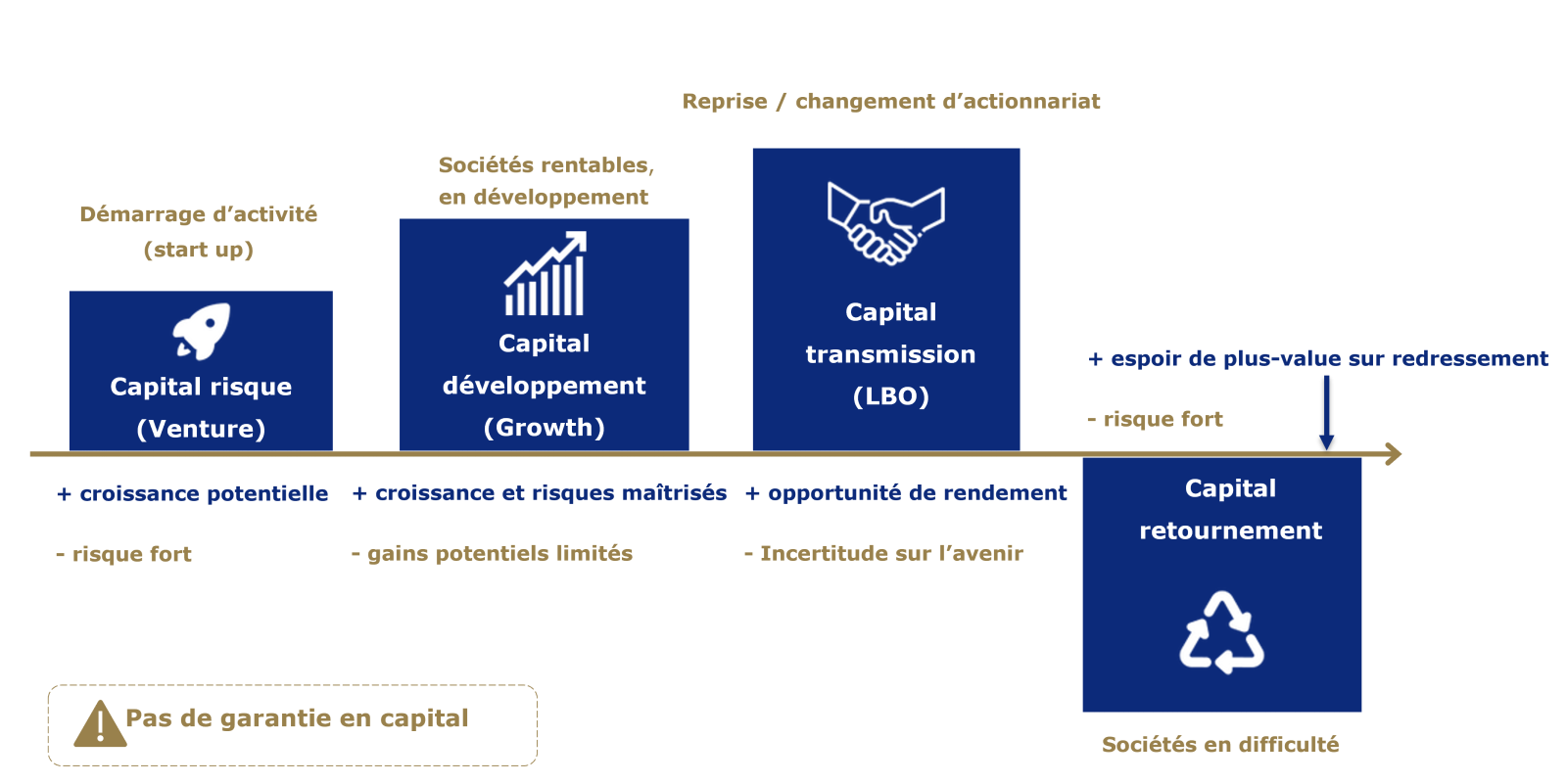

Les stratégies du Non Coté

Le « capital risque »

,

comme son nom l’indique, concerne de jeunes sociétés, souvent

innovantes, qui ont besoin de capitaux pour créer un produit ou lancer

sa commercialisation

Le « capital développement »

permet à des entreprises dynamiques d’accroître leurs fonds propres pour accompagner leurs investissements commerciaux.

Le « LBO »

consiste à acheter par endettement des sociétés générant un excédent de trésorerie significatif et récurrent.

Le « capital retournement »

a pour objet l’investissement dans des entreprises en difficulté.

Les fonds « de dette privée » ont pour finalité d’investir en dette dans des sociétés jugées à risque par les banques. La marge prélevée par le fonds prêteur est en contrepartie plus élevée (6 à 7%) qu’un prêt bancaire traditionnel.

Les fonds « d'infrastructure »

sont dédiés au financement de projets d’infrastructures majeurs : infrastructures sociales (hôpitaux, écoles), environnementales (distribution et traitement des eaux), de transport (aéroports, autoroutes), de télécommunications (fibre optique), d’énergies conventionnelles et alternatives.

Les fonds secondaires interviennent sur le marché de l'occasion du private equity, soit en rachetant à un fonds une participation qu'il ne souhaite pas conserver jusqu'à son terme, soit en rachetant l'investissement réalisé par un investisseur financier souhaitant revendre sa participation dans un fonds avant son terme.

Les « fonds immobiliers », comme leur nom l’indique, achètent des immeubles ou réalisent des opérations immobilières (promotion, rénovation, restructuration).

Quelles sont les contraintes à connaître avant d'investir en Private Equity ?

La plus évidente est la durée minimale d’investissement qui n’est pas inférieure à une dizaine d’années alors que l‘investissement est très peu liquide. C’est pour cela que le Private Equity reste une classe d’actifs d’appoint, même pour des fonds de pension ou des assureurs.

La seconde contrainte est le montant minimum à investir. Les fonds « professionnels » disposent souvent d’un ticket d’entrée d’au minimum 1 million d’euros. Ce n’est pas à la portée de tous les patrimoines.

Les Fonds exclusivement réservés aux particuliers (FIP, FCPI) sont plus facilement abordables mais les frais de gestion sont supérieurs.

Quel est l'intérêt pour un particulier d'investir dans le Private Equity ?

L’investissement dans le « non coté » présente une faible corrélation avec les marchés financiers. Il permet de désensibiliser, dans une certaine mesure, le patrimoine aux fluctuations des marchés financiers.

Les rendements espérés sont supérieurs, contrepartie de l’immobilisation sur une longue période du capital. Mais le gain n’est jamais certain. Il dépend de la qualité de la gestion et de l’évolution de l’économie.

Les différents types de fonds de Private Equity

Les fonds de Private Equity ouverts à des investisseurs particuliers

Les fonds de capital risque (FCPR)

Un FCPR est un fonds d’investissement dont l’actif doit être constitué, pour 50% au moins, de titres qui ne sont pas admis aux négociations sur un marché.

Les fonds communs de placement dans l’innovation (FCPI)

Un FCPI est une catégorie particulière de FCPR. Il présente la particularité d’avoir un actif constitué d’au moins 70% de titres de sociétés ayant leur siège dans un Etat membre partie à l’accord sur l’Espace économique européen, comptant moins de 2000 salariés et ayant un caractère innovant.

Les fonds d’investissement de proximité (FIP)

Un FIP est une catégorie particulière de FCPR. Il présente la particularité d’avoir un actif constitué d’au moins 70% de titres de sociétés exerçant leurs activités principalement dans des établissements situés dans la zone géographique choisie par le fonds et limitée à, au plus, trois régions limitrophes et répondant à la définition des petites et moyennes entreprises (annexe I du règlement (UE) n°651/2014 de la Commission européenne du 17 juin 2014).

Un FIP est une catégorie particulière de FCPR. Il présente la particularité d’avoir un actif constitué d’au moins 70% de titres de sociétés exerçant leurs activités principalement dans des établissements situés dans la zone géographique choisie par le fonds et limitée à, au plus, trois régions limitrophes et répondant à la définition des petites et moyennes entreprises (annexe I du règlement (UE) n°651/2014 de la Commission européenne du 17 juin 2014).

Fonds de Private Equity ouverts à des investisseurs "avertis"

Les FPCI – Fonds Professionnel de Capital-Investissement

Véritable passerelle vers l’économie réelle, le Fonds Professionnel de Capital Investissement ouvre aux investisseurs avertis l’univers des entreprises non cotées : sociétés familiales, start-ups en essor, opérations de transmission.

Adossé à une société de gestion agréée par l’AMF, il sélectionne des projets de croissance et accompagne leur développement sur des cycles longs, souvent sept à dix ans.

Son cadre fiscal, lorsqu’il est respecté, permet de capitaliser les plus-values dans des conditions attractives. Un instrument exigeant, mais taillé pour ceux qui cherchent diversification et sens.

SLP – Société de Libre Partenariat

Créée sur le modèle des limited partnerships anglo-saxonnes, la

Société de Libre Partenariat marie souplesse juridique et élégance financière.

Elle réunit deux catégories d’associés : les commandités, qui portent la responsabilité de la gestion, et les commanditaires, dont l’engagement se limite à leur apport.

Sa grande liberté statutaire autorise une répartition fine des flux et une gouvernance sur mesure, prisée des investisseurs internationaux.

La SLP séduit par sa flexibilité, son rayonnement hors de France et la possibilité d’une fiscalité transparente.

La fiscalité du Private Equity

Fonds de Private Equity défiscalisants lors de la souscription (FCPI et FIP)

Les souscriptions de parts de FCPI et FIP en 2020 donnent droit à une réduction d'impôt applicable en une fois, dès 2021 :

- 18% de réduction d'impôt pour les FCPI et FCPI métropolitaines dans la limite de 12.000 € (personne seule) ou 24.000 € (couple)

- 38% de réduction d'impôt pour les FIP Corses, qui investissent au moins 70% de leur portefeuille dans des PME Corses.

Fonds de Private Equity défiscalisants lors du remboursement (FPCI et FCPR)

Les particuliers sont exonérés d'impôt sur le revenu au titre des plus-values mais doivent payer les prélèvements sociaux.

Les particuliers sont exonérés d'impôt sur le revenu au titre des plus-values mais doivent payer les prélèvements sociaux.

Les personnes morales morales ont droit à un taux réduit d'Impôt sur les Sociétés à 15%. Ces fonds sont ainsi prisés par les chefs d'entreprise qui peuvent y investir les plus-values dégagées par la vente de leur établissement, et éviter une lourde taxation.

Les solutions de Maubourg Patrimoine dans le Non Coté

Eurazeo, une référence dans le capital investissement européen

Depuis sa création en 1997, Idinvest Partners devenu Eurazeo en 2020, s'est imposé comme leader du financement de la croissance des PME européennes.

Idinvest Partners, intégré aujourd'hui au groupe Eurazeo a financé et accompagné les entrepreneurs, à différents stades de développement de leur entreprise, à travers des expertises complémentaires en capital risque, capital développement, dette privée, marché secondaire …

Des investissements emblématiques

- Juillet 2009 : Deezer – Plateforme d’écoute musicale en streaming

- Mai 2016 : Grand Frais – Enseigne de supermarchés française spécialisée dans les produits frais et l’épicerie

- Mai 2016 : Farfetch – Place de marché de mode et produits de luxe

- Juillet 2017 : Xilam – Production de films d’animation

- Novembre 2017 : Doctolib – Leader européen de la prise de rendez-vous en ligne et des services internet aux professionnels de santé

- Janvier 2018 : Contentsquare – Plateforme d’analyse et d’expérience utilisateur en ligne

- Juillet 2018 : Meero – Plate-forme de photographes à la demande

- Avril2019 : Locamod – Prestations de services dédiées au secteur de la construction, des infrastructures et du génie civil

- Avril 2019 : Mano Mano – Plate-forme ecommerce dédiée au bricolage et au jardinage

- Octobre 2020 : Foliateam – Solution de collaboration cloud pour les entreprises

Une approche responsable

Idinvest (devenu Eurazeo en 2020) a adopté, en 2017, son approche Sustainability & Impact, qui intègre une dimension d’impact dans la prise de décision et le suivi de ses participations, avec l’adoption des Objectifs de développement durables (ODD) comme grille d’analyse. Eurazeo figure parmi les investisseurs pionniers dans l’identification des contributions de ses investissements à une société plus durable et inclusive.

Actualités Eurazeo :

19/09/2025 : Eurazeo Private Value Europe 3 : Un élan de croissance au cœur de l’Europe

Avec Private Value Europe 3, Eurazeo met son savoir-faire au service des entreprises européennes à fort potentiel. Ce fonds accompagne en dette et en capital des sociétés familiales ou entrepreneuriales dans leurs projets de transformation, de l’expansion internationale à l’innovation, en veillant à l’intégration des enjeux ESG.

Soutenu par une équipe chevronnée et un réseau paneuropéen, il cible des secteurs résilients – santé, technologie, services – pour créer de la valeur sur le long terme.

Investissement réservé aux investisseurs avertis, avec un horizon de plusieurs années et un risque de perte en capital.

15/07/2024 : Comment la société de gestion Eurazo investit-elle dans le capital accélération (growth equity) ?

Eurazeo est un acteur historique et majeur du financement des scale up (Backmarket, Doctolib, ...). Découvrez ses secrets pour sélectionner les pépites européennes en écoutant le replay du webinaire consacré à ce sujet

29/05/2024 : Spécial Dette Privée

. En 15 ans,

Eurazeo

est devenu le

leader du financement en dette privée des petites et moyennes entreprises européennes.

Eurazeo intervient en tant que seul prêteur (Direct Lending) ou en club (Leveraged Loans) selon des critères d’investissement qui englobent le potentiel des modèles économiques dans la durée, la qualité du management et la robustesse des performances financières et des cash flows. Ecoutez le replay du webinaire consacré à cette thématique.

09/05/2024 : 15e Rapport annuel Private Equity Bain & Company. Une année 2023 compliquée pour le Private Equity Mondial.

Entre mars 2022 et juillet 2023, les taux d’intérêt des banques centrales ont rapidement augmenté de +500 bps. Cette inflation a apporté beaucoup d’incertitude sur le marché, provoquant : une forte baisse du volume de transactions, un niveau record de dry powder mondial, une forte baisse du volume de cessions, un ralentissement conséquent des levées de fonds.

Extend AM "Capital Partners in Hospitality"

Extend AM est une société de gestion spécialisée sur l’investissement hôtelier.

Extend AM cible les hôtels déjà existants disposant de nombreux gisements d’amélioration de performances et également les créations de fonds de commerce hôteliers (construction d’actifs, transformation d’immeubles résidentiels ou de bureaux en hôtels).

Pour créer de la valeur, Extend AM travaille essentiellement les leviers suivants :

- Le repositionnement stratégique de l’actif (passage sous enseigne, changement de catégorie, réorganisation des espaces, travaux de rénovation, …)

- L’optimisation des revenus e t la rationalisation des coûts

- Une présence active et continue au niveau de l’asset management de chaque opération

- La mise en place d’un nouveau mode d’exploitation , souvent plus moderne et disposant d’une parfaite connaissance de l’environnement local.

Actualités Extend AM :

06/10/2025 : EXTENDAM cède l’hôtel Aloft Brussels Schuman à Pestana Hotel Group

Le fonds d’investissement hôtelier EXTENDAM, en partenariat avec Schroders Capital, a annoncé la vente de l’hôtel Aloft Brussels Schuman, situé au cœur du quartier européen de Bruxelles. Acquis en 2019, l’établissement trois étoiles (150 chambres, bar et salles de réunion) a été rénové en 2020 et repositionné sous franchise Marriott International, affichant de bonnes performances malgré la crise du Covid-19.

06/10/2025 : Baromètre Extendam : la performance hôtelière européenne reste soutenue à la rentrée 2025

L’hôtellerie européenne confirme sa solidité à la rentrée 2025, avec un taux d’occupation moyen de 81 % (hors France) et un RevPAR de 120 €, en hausse de +3,4 % sur un an. L’Italie reste leader (+10 % à 180 €), tandis que la France atteint un RevPAR national de 106 €, tiré par la reprise des salons et congrès.

À Paris, les prix moyens atteignent 259 € (+5 %) et la fréquentation progresse de +2,5 points. Les régions les plus dynamiques sont la PACA et Lille.

Les volumes de réservations demeurent légèrement inférieurs à ceux de 2024, mais les perspectives restent favorables, notamment pour les hôtels 4 étoiles.

Côté investissements, le marché français affiche une forte dynamique : plus de 1 Md€ investis au 3e trimestre 2025, soit +117 % sur un an, confirmant l’attrait de l’hôtellerie comme actif stratégique.

11/06/2025 : Ouverture pro-chaine d’un nouvel établissement Okko à Troyes.

D’une superficie de 3500 m2 répartis sur 7 étages, l’hôtel compte 106 chambres de 18 à 30 m2, plusieurs services haut de gamme (bar et club, salle de fitness, spa, salles de séminaires) ainsi que des espaces verts privatifs accessibles aux clients. Sa conception architecturale, pensée en collaboration avec la Ville de Troyes et l’Architecte des Bâtiments de France, s’intègre harmonieusement dans le tissu urbain existant et contribue à l’embellissement du parvis de la gare. L’actif fait également l’objet d’une certification environnementale BREEAM niveau « Good ».

Un concept hôtelier lifestyle signé OKKO Hôtels

Née de la volonté de repenser l’hôtellerie urbaine, OKKO Hôtels est une enseigne française 4 étoiles, pionnière d’un modèle « lifestyle » qui allie design contemporain, confort, services premium et accessibilité. Le concept repose sur une offre tout compris et une expérience fluide, à destination d’une clientèle à la fois affaires et loisirs. Présente aujourd’hui dans 14 villes en France, la marque séduit par son design soigné, son engagement environnemental et son positionne-ment différenciant, avec une part égale de clientèle française et internationale.

Troyes : un ancrage local stratégique

Troyes séduit par son dynamisme économique, son patrimoine médiéval et son attractivité touristique. Desservie par la ligne Paris-Troyes (1h30 de trajet, plus d’un million de passagers par an² (et située à seulement 8 km de l’aéroport, elle représente un point d’ancrage stratégique pour le développement hôtelier. La ville bénéficie d’un tissu économique actif (Devanlay, Petit Bateau, Soufflet, Michelin…), d’une offre événementielle dense portée par le Parc des Expositions et d’un positionnement fort sur le tourisme viticole et le tourisme de shopping, avec plus de 4 millions de visiteurs annuels dans ses 200 magasins d’usine.

Un actif emblématique du FPCI CONVERT HOTEL, géré par EXTENDAM

L’hôtel OKKO à Troyes fait partie du portefeuille du fonds « diversifié » CONVERT HOTEL, géré par EXTENDAM. Créé en 2022, ce fonds est aujourd’hui entièrement investi. Cette opération incarne la principale stratégie du groupe : l’investissement (via des PME) dans l’hôtellerie économique et milieu de gamme en France et en Europe. Ce positionnement vise à capter le potentiel de création de valeur sur des actifs bien situés, dans une logique de re-positionnement ou de montée en gamme.

15/05//2024 : EXTENDAM étend une nouvelle fois son ancrage en Europe avec l’acquisition de deux nouveaux hôtels iconiques

Aménagé dans un ancien palazzo du 19ème siècle, le Sofitel Roma Villa Borghèse et ses 78 chambres bénéficient d’une situation exceptionnelle, entre la Villa Médicis, la Via Veneto et les jardins de la Villa Borghèse. Situé sur l’avenue la plus prestigieuse de Lisbonne, le Sofitel Lisbon Liberdade compte 163 chambres et dispose de vues imprenables sur toute la ville.

Si 2022 déjouait les pronostics pour établir de nouveaux records et se faire une place parmi les années de références pour l’hôtellerie, 2023 n’a pas démérité en installant les bonnes performances du secteur comme une normalité. L’activité hôtelière européenne a ainsi renoué en 2023 avec une traditionnelle saisonnalité de fréquentation, offrant par la même occasion lisibilité du marché et visibilité sur un horizon favorable et rassurant, malgré les tensions économiques, géopolitiques et sociétales actuelles. 2 faits saillants : nouveaux records de RevPAR (revenu par chambre), des envies de voyages diversifiées.

Entrepreneur Invest, pour investir au coeur de l'économie française

Entrepreneur Invest a pour ambition de dépasser le statut d’apporteur de capitaux en soutenant les dirigeants des sociétés accompagnées dans les choix stratégiques nécessaires au développement de leur entreprise et en instaurant un dialogue permanent, d’entrepreneurs à entrepreneurs. Ce soutien se concrétise par le partage d’expérience des membres de l’équipe d’investissement, la participation de ces derniers aux réflexions stratégiques et l’accès à un réseau de partenaires qualifiés

Cette ligne de conduite, associée à la qualité de la gestion, permet à Entrepreneur Invest de se positionner en tant que leader dans le financement en fonds propres et en obligations convertibles des PME de croissance, avec plus d’un milliard d’euros collectés, 200 PME/PMI accompagnées et plusieurs milliers d’emplois créés.

Actualités Entrepreneur Invest :

Les informations présentées ci-dessous sont fournies à titre purement informatif et ne constituent en aucun cas une recommandation, une offre d’investissement ou une sollicitation de souscription. Les véhicules FPCI sont réservés aux investisseurs professionnels au sens de la réglementation en vigueur, ainsi qu’aux investisseurs avertis remplissant les conditions prévues par la loi. Ce type d’investissement présente un risque élevé de perte en capital et une faible liquidité. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. Tout investisseur potentiel doit se rapprocher de son conseiller afin de vérifier l’adéquation de ce placement avec sa situation patrimoniale, ses objectifs et son profil de risque.

Cliquez sur la date pour accéder au document.

01/10/2025 : FCPR Entrepreneurs & Immobilier au 1er semestre 2025 : Performance solide et opportunités de marché

Avec une performance depuis l’origine comprise entre +31 % et +37 %, le fonds bénéficie d’une forte exposition au résidentiel (76 %) et à l’ Europe du Nord et Luxembourg. Distribuant désormais un coupon trimestriel, il a déjà versé 45 € par part en avril 2025 et 10 € en juin 2025. Porté par la reprise sélective du marché immobilier et un regain de confiance des investisseurs, il reste positionné pour capter des opportunités attractives dans un secteur en redynamisation.

01/10/2025 : FCPR Entrepreneurs & Rendement n°8 au 1er semestre 2025 : Démarrage prometteur et sélectivité

Avec une performance stabilisée entre -0,05 % et +1,2 % depuis l’origine, le fonds construit progressivement son portefeuille avec déjà 8 PME investies, principalement dans la santé et les logiciels. Profitant de valorisations attractives et d’une politique d’investissement sélective, il a récemment soutenu Op’team, acteur SaaS innovant dédié au pricing et à l’expérience client. Le fonds s’inscrit dans une dynamique d’investissement active, avec des opportunités de croissance ciblées.

01/10/2025 : FCPR Entrepreneurs & Rendement n°7 au 1er semestre 2025 : Opportunités et solidité

Avec une performance de +20 % depuis l’origine, le fonds bénéficie d’un portefeuille de 19 PME diversifiées (services B2B, santé, logiciels, B2C), renforcé par des valorisations attractives et des revenus obligataires solides. Plusieurs sociétés en santé et logiciels mènent des stratégies de croissance externe, créant de la valeur additionnelle. Le fonds combine résilience et sélectivité, tout en restant positionné sur des opportunités porteuses.

01/10/2025 : FCPR Entrepreneurs & Rendement n°6 au 1er semestre 2025 : Dynamique et sélectivité

Avec une performance depuis l’origine comprise entre +13 % et +15 %, le fonds capitalise sur des valorisations attractives et un portefeuille de 19 PME diversifiées (logiciels, industrie, santé, éducation…). Malgré quelques lignes fragilisées, il reste soutenu par les revenus obligataires et l’accompagnement rapproché des dirigeants. Le fonds se positionne comme un vecteur d’opportunités dans un contexte économique exigeant.

01/10/2025 : FCPR Entrepreneurs & Rendement n°5 au 1er semestre 2025 : Croissance et diversification

Depuis sa création, le fonds affiche une performance comprise entre +22 % et +26 %, soutenue par la solidité d’un portefeuille de 22 PME diversifiées (santé, logiciels, hôtellerie, éducation, B2B…). Malgré un environnement économique tendu, il démontre une bonne résistance, porté par les revenus obligataires et l’accompagnement rapproché des dirigeants. Les principales échéances de remboursement étant prévues à partir de 2027, le fonds reste orienté vers la création de valeur à moyen terme.

01/10/2025 : FCPR Entrepreneurs & Rendement n°4 au 1er semestre 2025 : Résilience et performance

Avec une performance depuis l’origine comprise entre +21 % et +27 %, le fonds démontre la solidité des PME françaises malgré un contexte économique difficile. Déjà en pré-liquidation et prorogé jusqu’en 2026, il poursuit ses désinvestissements tout en ayant réalisé une première distribution de 310 € par part en juin 2025.

01/10/2025 :Performance et diversification : le FPCI Entrepreneurs & Croissance confirme son potentiel au 1er semestre 2025

Au 30 juin 2025, le FPCI Entrepreneurs & Croissance compte 17 participations diversifiées et affiche une performance depuis l’origine comprise entre +14,4 % et +19,4 % selon les parts.

Malgré un contexte économique contraint, le portefeuille reste globalement orienté à la hausse, porté par plusieurs sociétés en forte croissance, tandis que des cessions sont en préparation pour renforcer la liquidité du fonds.

15/05/2025 :Lancement du fonds FCPR Entrepreneurs & Rendement n° 9

Le nouveau millésime de la gamme obligataire

FCPR Entrepreneurs & Rendement

est désormais accessible à la souscription !

Depuis 2012 et le lancement de cette gamme, la recette a fait ses preuves :

- Un fonds obligataire non coté, principalement investi en OC ou OBSA,

- De PME françaises matures et rentables.

- Un fonds de maturité 6 ans, prorogeable 2 x 1 an

- Bénéficiant de 2 mécanismes de garanties partielles en capital

- Et d’une fiscalité allégée à la sortie.

Quelques petits changements

pour ce FCPR Entrepreneurs & Rendement N°9 :

- Le passage aux valorisations hebdomadaires,

- La création d’une part O qui ne prévoit pas de droits d’entrée mais davantage de rétrocession sur encours,

- Le montant minimum de souscription qui est revu à la hausse à 5K€,

- Et surtout avec un indice de risque SRI 3 !

Altaroc, l'architecte du Private Equity mondial

Pour accéder au meilleur du private equity international

La société Amboise Partners, fondée par deux professionnels aguerris du private equity, Maurice Tchenio (Apax) et Frédéric Stolar (Sagard), a conçu une solution pour rendre accessible les fonds de private equity internationaux à une clientèle de particuliers.

Amboise Partners propose d’investir dans un véhicule dédié qui investira lui-même dans quelques fonds gérés par les meilleures équipes, dont l’historique de rendement est largement supérieur à 15 % par an (les performances passées ne préjugent pas des résultats futurs). Elle mutualise ainsi l’épargne des épargnants pour leur donner accès à ces fonds.

En pratique, Amboise Partners dispose de deux véhicules d’investissements : Altaroc, pour les souscriptions en direct (minimum : 100.000 €) et Altalife pour l’assurance-vie.

Actualités Altaroc :

Les performances passées ne préjugent en rien des performances futures et ne sont pas constantes dans le temps. Les investissements en private equity présentent des risques significatifs, notamment un risque de perte en capital, une liquidité limitée, une longue durée d’investissement et une valorisation non cotée. Toute décision d’investissement doit être fondée sur une analyse approfondie des documents légaux des fonds, notamment le mémorandum d’information, les statuts et les accords de souscription.

Les données de valorisation présentées peuvent être provisoires ou estimées, et sont susceptibles d’évoluer.

Les fonds Altaroc sont destinés exclusivement aux investisseurs professionnels ou avertis, conformément à la réglementation applicable.

04/08/2025 :

Altaroc Odyssey 2023 au 2ème trimestre 2025 : une odyssée sélective au cœur du capital-investissement mondial

Altaroc trace sa route dans un univers dense, où l’expertise, le discernement et la patience sont les seules boussoles fiables. L’allocation s’affine, les lignes se dessinent : le portefeuille compte désormais 12 fonds sous-jacents représentant une exposition potentielle à plus de 250 entreprises non cotées, dont certaines pépites déjà en pleine expansion.

L’univers ciblé ?

Des sociétés innovantes, souvent technologiques, positionnées dans des marchés en transformation :

santé, digitalisation, transition énergétique… Des leaders émergents, choisis pour leur potentiel de création de valeur sur 5 à 7 ans.

Le rythme de déploiement s’intensifie :

38 % du capital engagé est déjà alloué, et les appels de fonds se poursuivent avec régularité et transparence. Le portefeuille reste jeune (la majorité des participations sont encore en phase de croissance) mais les premières métriques opérationnelles laissent entrevoir un solide effet de levier sur la valorisation future.

Du côté de la gestion, la philosophie reste inchangée :

diversification mondiale, accès à des fonds institutionnels fermés au grand public, et sélection rigoureuse de gérants historiques,

partenaires de long terme.

04/08/2025 :

Altaroc Odyssey 2022 au 2ème trimestre 2025 : la conviction dans la durée

ADeux ans après son lancement, le millésime Odyssey 2022 d’Altaroc poursuit son chemin dans l’univers exigeant du capital-investissement mondial. Il combine sélectivité, diversification et accès à des fonds réservés aux institutionnels, rarement ouverts aux particuliers.

Au 30 juin 2025,

18 fonds d’investissement ont été sélectionnés

, répartis entre buyout, growth et stratégies spécialisées. Cela représente une exposition indirecte à plus de 350 sociétés non cotées à travers l’Amérique du Nord, l’Europe et l’Asie.

Loin des turbulences des marchés cotés,

le portefeuille avance dans le temps long du non-coté

. Les sociétés en portefeuille sont encore, pour beaucoup, en phase de déploiement stratégique et d’accélération de leur croissance. Pourtant, déjà plusieurs sorties partielles ou exits totaux laissent entrevoir une création de valeur réelle, bien que la prudence reste de mise tant que l’essentiel du cycle d’investissement n’est pas complété.

La

diversification sectorielle

est manifeste, avec des positions dans la santé, la technologie, les infrastructures numériques et la consommation durable. Le moteur de performance reste la

sélection fine des gérants

et leur capacité à faire croître les entreprises bien au-delà de leur point d’entrée.

02/07/2025 :

Altaroc a révolutionné il y a 5 ans le private equity destiné aux particuliers. Il a depuis été copié. Il continue toutefois à se démarquer de la concurrence. Pourquoi ?

•

Accès à partir de 100k€ d'engagement

(gamme Odyssey) à un portefeuille clé en main de Private Equity de qualité institutionnelle diversifié au niveau :

- géographique : Europe, US et Asie

- sectoriel : logiciels, santé, services B2B et consommation digitale

- gérants : 5 à 7 gérants pour 150 à 200 ETI mondiales

•

Une équipe très expérimentée

composée d'anciens gérants de fonds et d'anciens sélectionneurs institutionnels pour construire nos portefeuilles

•

Un calendrier d'appels de fonds à dates et à quantums fixes :

20% par an pendant 5 ans (10% fin mars et 10% fin septembre)

•

Un reporting trimestriel

consolidé de qualité institutionnelle

•

Une transparence totale

de chaque investissement afin de suivre le portefeuille sur ses 10 années

•

Une plateforme technologique et servicielle

très développée pour simplifier le parcours partenaire et investisseur

• La possibilité t’intégrer des millésimes Odyssey annuels dans une stratégie d’investissement :

le programme Re-Up

. Ce programme, qui consiste à engager tous les ans le même montant dans les millésimes

Odyssey propose :

- Une maximisation du cash au travail qui permet de tirer parti de la pleine performance du Private Equity en utilisant les distributions en réemploi dans des appels de fonds futurs

- Un décaissement net maximal cible en année 6 suivi d’un auto-financement grâce au réemploi des distributions des millésimes précédents

- Un complément de revenu annuel à partir de l’année 10

- Un portefeuille très diversifié en Private Equity permettant de lisser les cycles économiques.

09/05/2025 :

Tout savoir sur le programme Re-Up d'Altaroc.

La structure de millésimes mise en place par Altaroc permet une stratégie d’engagement annuel (Re-Up), avec plusieurs avantages :

• Optimisation du cash au travail, via le réemploi des distributions

• Décaissement net cible en année 6, suivi d’un auto-financement en moyenne la 7ème année

• Complément de revenu potentiel à partir de l’année 10

• Diversification annuelle, qui lisse les cycles économiques.

Cliquez sur le lien pour tout savoir.

29/04/2025 :

Lancement du fonds Altaroc Odyssey 2025.

Ce fonds vise à offrir aux investisseurs privés un accès simplifié à des portefeuilles de private equity de qualité institutionnelle, avec une diversification sectorielle et géographique.

Structure et stratégie d'investissement

Allocation du portefeuille : 80 % investis dans 5 à 7 fonds de private equity internationaux sélectionnés pour leur performance historique, et 20 % dédiés à des co-investissements aux côtés de ces gérants, sans frais supplémentaires ni carried interest.

Secteurs ciblés : Technologie (notamment les logiciels), santé, services B2B et consommation digitale, identifiés comme moteurs de croissance résilients.

Approche géographique : Focalisation sur l'Europe et l'Amérique du Nord, avec une exposition complémentaire à l'Asie et au reste du monde via les fonds sélectionnés.

Segments de private equity privilégiés :

Buy-Out (LBO) et Growth Equity, reconnus pour leur rentabilité et leur moindre volatilité.

Caractéristiques principales :

Structure juridique : Fonds Professionnel de Capital Investissement (FPCI).

Durée de vie : 10 ans, avec une dissolution prévue au 1er mai 2035, prorogeable jusqu'au 1er mai 2038.

Souscription minimale : 100 000 euros.

Classification : Article 8 selon le règlement SFDR, avec un profil de risque SRRI de 6.

Objectifs financiers :

Taux de Rendement Interne (TRI) cible de 13 % et multiple de sortie de 1,7x.

Altaroc Odyssey 2025 s'inscrit dans la continuité des précédents millésimes, en offrant une solution d'investissement en private equity accessible, diversifiée et alignée avec les meilleures pratiques institutionnelles.

24/04/2025 :

Reporting Altaroc Odyssey 2024 - 1er Trimestre 2025.

Au premier trimestre 2025, le fonds Altaroc Odyssey 2024 poursuit activement sa phase de levée de capitaux et de constitution de portefeuille. Lancé en avril 2024, ce quatrième millésime vise une collecte cible de 400 millions d'euros, avec une clôture finale des souscriptions prévue pour le 31 mars 2025 .

Le fonds adopte une approche équilibrée, allouant 80 % de ses engagements à des fonds de private equity internationaux de premier plan, et 20 % à des co-investissements aux côtés de ces gérants. Parmi les fonds sélectionnés figurent : Vitruvian Investment Partners V, Summit Partners Growth Equity Fund XII, Thoma Bravo Discover V,, Thoma Bravo XVI, Bridgepoint Development Capital V.

Ces fonds ciblent des entreprises en forte croissance dans les secteurs de la technologie, de la santé, des services et de la consommation, avec une répartition géographique équilibrée entre l'Europe et l'Amérique du Nord .

24/04/2025 :

Reporting Altaroc Odyssey 2023 - 1er Trimestre 2025.

Au premier trimestre 2025, le fonds Altaroc Odyssey 2023 poursuit activement son cycle d’investissement, avec une stratégie axée sur la diversification sectorielle et géographique. Le fonds a levé 330 millions d’euros, dont 80 % (soit 264 M€) sont investis dans cinq fonds de private equity internationaux de premier plan, notamment CVC IX, TA Associates XV, New Mountain VII, Inflexion Partnership Capital III, ainsi que Main Capital VIII & Foundation II. Ces fonds ciblent des secteurs tels que la technologie, la santé, les services B2B et la consommation digitale, avec une répartition géographique équilibrée entre l'Europe, l'Amérique du Nord, et une exposition moindre à l'Asie et au reste du monde .

Par ailleurs, 20 % du fonds (environ 66 M€) sont alloués à des co-investissements. À ce jour, un premier co-investissement a été réalisé aux côtés de Hg dans un éditeur de logiciels de comptabilité, gestion de la paie et des ressources humaines, présent en Europe et en Amérique latine .

24/04/2025 :

Reporting Altaroc Odyssey 2022 - 1er Trimestre 2025.

Au premier trimestre 2025, le fonds Altaroc Odyssey 2022 affiche une progression notable dans son cycle d’investissement. Avec une levée totale de 465 millions d’euros, le fonds a alloué 80 % de ses engagements à sept fonds de private equity internationaux de premier plan, notamment Hg Saturn 3, Hg Genesis 10, Apax XI, Bridgepoint Europe VII, Cressey VII, STG VII et Accel-KKR Buy-Out VII. Ces investissements ciblent principalement les secteurs de la technologie, de la santé, des services numériques et de la consommation digitale, avec une répartition géographique équilibrée entre l’Europe, l’Amérique du Nord et, dans une moindre mesure, l’Asie .

En parallèle, 20 % du fonds, soit environ 93 millions d’euros, sont dédiés à des co-investissements aux côtés des gérants partenaires. Depuis début 2024, six opérations de co-investissement ont été finalisées, renforçant ainsi l’exposition directe à des entreprises spécifiques et accélérant le déploiement du capital .

27/09/2024 :

Réécoutez

l'intervention de Patrick Fontan, gérant de Maubourg Patrimoine, lors

de l'émission Inside Private Equity sur BFM Business, parrainée par

Altaroc.

Patrick Fontan y expose la différence entre la notion

d'engagement et de capital au travail en private equity, la méthode pour

construire un fonds de dotation à partir du private equity lorsqu'on

est investisseur particulier, l'apport de Maubourg Patrimoine pour

définir un plan d'investissement en private equity à partir d'un

objectif patrimonial temporel. Patrick Fontan précise enfin que le

private equity peut être souscrit aussi bien par des particuliers que

des sociétés à l'IR ou à l'IS.

Lien

Private Corner assemble le Non Coté

Les 3 atouts de Private Corner

Donner accès a une sélection de fonds de Private Equity de 1er plan, à partir de 100.000 € de souscription

La possibilité de se constituer un portefeuille diversifié en Private Equity (stratégies, segments, géographie, secteurs d’activité, etc.)

Garantir une expérience investisseur unique 100% digitale

Les actualités de Private Corner (réservées aux investisseurs avertis)

14/10/2025 : La stratégie GP Stakes, au cœur de l’économie du Private Equity

Une stratégie au service du développement des sociétés de gestion

La stratégie dite « GP Stakes » consiste à investir directement dans des sociétés de gestion d’actifs privés (Private Equity, Dette Privée, Actifs Réels), en prenant des participations minoritaires dans leur capital.

Cette approche permet de bénéficier du modèle économique des gérants de fonds : frais de gestion récurrents, rémunération liée à la performance (carried interest) et revenus de bilan.

Les investisseurs accèdent ainsi à un flux de revenus stables et à la création de valeur à long terme, portée par la croissance structurelle des acteurs du Private Equity.

Blue Owl, un acteur de référence mondial

Parmi les sociétés pionnières de cette approche, Blue Owl figure aujourd’hui parmi les leaders mondiaux.

Le groupe américain gère plus de 270 milliards de dollars d’actifs et déploie son expertise à travers trois pôles complémentaires : Dette Privée, Actifs Réels et GP Stakes.

Sur cette dernière stratégie, Blue Owl a accompagné certaines des plus grandes maisons de gestion internationales, telles que CVC, Bridgepoint, PAI Partners ou encore Vista, et a contribué à la croissance du marché du capital-investissement institutionnel.

Une stratégie à la croisée de trois univers

L’approche GP Stakes associe les rendements du Private Equity, la visibilité des flux de la Dette Privée et la vélocité des marchés secondaires.

Cette combinaison vise à offrir une exposition équilibrée :

Création de valeur long terme via les participations dans des gérants performants,

Revenus récurrents et prévisibles liés aux frais de gestion,

Liquidité accélérée grâce à la diversification des participations et à la réduction de la « courbe en J ».

Une tendance structurelle de fond

Dans un environnement où les investisseurs recherchent à la fois rendement, visibilité et diversification, les stratégies GP Stakes constituent un nouveau pilier du non coté institutionnel.

Elles traduisent la maturité du marché du Private Equity mondial, où la professionnalisation des gérants et la solidité des modèles économiques offrent de nouvelles voies d’investissement indirectes, centrées sur la croissance durable des sociétés de gestion elles-mêmes.

Mentions réglementaires

Ce document est diffusé à titre purement informatif et ne constitue ni une offre, ni une recommandation personnalisée, ni une sollicitation à souscrire un produit financier.

Les stratégies mentionnées peuvent comporter des risques de perte en capital et d’illiquidité.

Les données, opinions ou performances citées sont données à titre illustratif et non contractuel.

Les produits de type FPCI ou assimilés sont destinés à des investisseurs avertis ou professionnels et ne sont pas agréés à la commercialisation auprès du public en France sans autorisation préalable de l’Autorité des Marchés Financiers (AMF).

11/04/2024 :

10 minutes pour comprendre la stratégie de Co-Investissement d’Ardian

. Une solution institutionnelle accessible dès 100 000 € via Private Corner Wealth Co-Investment dont la commercialisation s’achève le 31 mai prochain. 40 à 50 sociétés ciblées. Large exposition géographique et sectorielle. Une exposition aux plus belles opérations mondiales de private equity. Sortie de la phase initiale de courbe en J. Performance embarquée du fait des 16 sociétés déjà en portefeuille. Un modèle économique de préservation de la valeur très compétitif (frais de gestion + carried interest). Une durée de détention plus courte (meilleure vélocité du capital).

18/03/2024 : Private Corner Wealth Co-Investment : pourquoi investir dans la stratégie co-investissement d'Ardian ? Un fonds de co-investissement permet à des investisseurs de participer conjointement, et en minoritaire, avec des fonds de private equity (lead ou sponsor) et des investisseurs institutionnels, au financement d’entreprises non cotées à fort potentiel de croissance identifiées et analysées par le fonds Sponsor. Les fonds de co-investissement donnent aux investisseurs la possibilité de bénéficier de l'expertise et du réseau des gestionnaires de fonds principaux. Cette approche collaborative permet aux investisseurs d'accéder à des opportunités d'investissements exclusives, de diversifier leur portefeuille et de profiter d'un potentiel de rendement attractif. La stratégie de co-investissement déployée par Ardian assure aux investisseurs une exposition diversifiée aux plus belles opérations mondiales de private equity et permet de 1. Capitaliser sur les réseaux d'Ardian à travers le monde avec un accès privilégié à plusieurs centaines de sociétés de capital investissement 2. Bénéficier de rendements attractifs sur la base d'un portefeuille de sociétés du lower-mid au large cap réparties entre l'Europe et les Etats-Unis 3. S'appuyer sur les 15 ans de partenariats fructueux des équipes d'Ardian auprès de sponsors du monde entier

10/01/2024 :

Lancement de Private Corner Wealth Expansion, feeder de

ARDIAN Expansion Fund VI

. ARDIAN Expansion est un fonds spécialisé dans la prise de participations majoritaires ou minoritaires dans des opérations de LBO en Europe continentale. Sur les 4 premiers millésimes de la gamme Expansion, l'équipe a démontré sa capacité à réaliser des performances de l'ordre de 3,1x de multiple sur les 36 sorties réalisées depuis l'origine.

16/10/2023 :

Contribuez à verdir la planète avec le FPCI Private Corner InfraGreen V, feeder de la

SLP INFRAGREEN V gérée par RGREEN Invest. INFRAGREEN V est labellisé Greenfin et SFDR9. Il permet une exposition à 100% à la stratégie d'INFRAGREEN V, un

fonds finançant des projets d'infrastructures liés à la production

d'énergies renouvelables et à l'adaptation au changement climatique. Depuis 2013, RGREEN INVEST accompagne la

transition énergétique et a financé la croissance et le développement de

plus de 1 500 projets en Europe. Grâce à une gamme de solutions de

financement sur mesure, RGREEN INVEST a soutenu des développeurs en

France et en Europe pour une capacité installée de plus de 3,3 GW.

Eiffel Alto, la culture du Non Coté au service des investisseurs particuliers

Eiffel Investment Group est un investisseur en capital dans des PME-ETI européennes non cotées. Les fonds de la gamme ALTO peuvent investir en capital (actions) mais aussi en obligations convertibles. Ils prennent des participations minoritaires au capital des sociétés, pour des tickets d’investissements compris entre 500K€ et 5M€. Une part importante des investissements est consacrée à des sociétés innovantes.

Actualités Eiffel Alto :

08/04/2024 :

Toutes les actualités Eiffel Alto 1er semestre 2024 :

À la découverte de HOFFMANN GREEN : acteur innovant et engagé dans la décarbonation du secteur de la construction - Financement de l’innovation : rapports d’activité de la gamme ALTO (FCPI-FCPR) - Les infrastructures de transition énergétique : Eiffel Infrastructures Vertes

10/01/2024 : Lettre d'information du 4ème trimestre 2023. Eiffel Alto a lancé le fonds

Eiffel Rendement 2028

, qui sélectionne des obligations d’entreprises européennes cotées avec une approche « buy and hold ». Le FCPR

Eiffel Infrastructures Vertes

, lancé en 2022, et qui vise à démocratiser l’activité de financement d’infrastructure de transition énergétique, est toujours accessible aux investisseurs particuliers en unité de compte.

Isatis Capital, pour marier intelligemment sociétés cotées et private equity

Isatis Capital : Spécialiste du financement des PME

Isatis Capital est une société de gestion indépendante créée en 2013 par l’équipe des investisseurs de la gestion des fonds directs de BNP Paribas Private Equity et agréée par l’Autorité des Marchés Financiers.

Investisseurs actifs et de long terme dans l’économie réelle, Isatis Capital contribue à une création de valeur durable. Isatis s'engage avec des entreprises qui considèrent que les enjeux environnementaux, sociaux et de gouvernance font partie intégrante de leur valeur et de leur performance.

L’un des intérêts d’Isatis Capital est d’avoir obtenu de nombreuses compagnies d’assurance l’agrément de certains de ses fonds.

Les actualités d'Isatis Capital - Maubourg Patrimoine

14/10/2025 : Isatis Capital Vie & Retraite – Une performance soutenue au 30 septembre 2025

Le FCPR Isatis Capital Vie & Retraite finance depuis plus de dix ans le développement de PME françaises non cotées, contribuant activement à la croissance et à l’emploi.

Au 30 septembre 2025, le fonds affiche une performance nette de +2,82 % depuis le début de l’année et +29,83 % sur cinq ans, avec une volatilité maîtrisée (SRI 3).

Les secteurs d’investissement — Digital, Santé, Ingénierie et Services — conservent une dynamique positive malgré un contexte économique incertain.

Le portefeuille compte 17 participations, dont de récentes opérations dans Axe Informatique et Sagitta Pharma.

Accessible via l’assurance-vie et l’épargne retraite, le fonds offre une exposition équilibrée entre capital-investissement et actions européennes cotées.

07/05/2025 : Lancement du fonds FPCI Isatis Patrimoine Entrepreneurs 1 éligible 150 OB Ter

Le FPCI Isatis Patrimoine Entrepreneurs 1 s’inscrit dans la stratégie historique d’Isatis Capital : le capital-développement et la transmission de PME françaises rentables, à forte valeur ajoutée technologique dans des secteurs B2B.

Le track record Isatis sur cette stratégie d’investissement :

• 40 cessions réalisées depuis 2013

• Multiple moyen 2,07x net opération

• TRI moyen 22,5 % net opération

Principales caractéristiques du FPCI Isatis Patrimoine Entrepreneurs 1 :

• Limite de souscription : 31/12/2025

• Investissement minimum : 100 000 € par appel unique

• Durée : 8 ans prorogeable 2x1 an

• Objectif TRI 10 % net

22/02/2024 : Lancement de Flex Transmission 1 par Isatis Capital

Un nouveau fonds de Private Equity ayant pour objectif de faciliter la transmission du capital

des PME françaises à leurs cadres clés

et d’accélérer leur croissance

afin qu’elles atteignent plus rapidement le stade d’ETI.

Stratégie :

Opérations primaires de capital-transmission (les meilleures performances sur le long terme selon l’étude de France Invest/EY)

PME françaises rentables et en croissance

Processus d’investissement éprouvé depuis plus de 22 ans

Financement flexible combinant actions et obligations convertibles.

Principales caractéristiques :

Durée de vie de 8 ans prorogeable 2 x 1 an avec des distributions possibles à partir de la 6ème année

Objectif de TRI net > 8% et multiple net de 1,9x (non garanti)

Fiscalité allégée à la sortie.

Passez à l'action

Prendre contact avec un conseiller

Maubourg Patrimoine

je prends rendez-vous

Mail :

info@maubourg-patrimoine.fr

Téléphone :

01.42.85.80.00